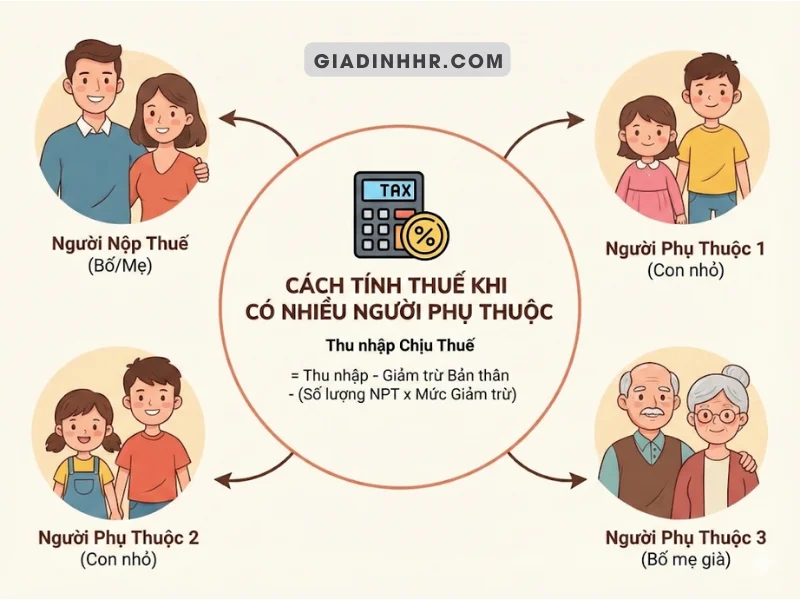

Cách Tính Thuế Khi Có Nhiều Người Phụ Thuộc: Ví Dụ Chi Tiết

Trong quá trình tính thuế khi có nhiều người phụ thuộc, việc đăng ký và áp dụng giảm trừ cho người phụ thuộc có ảnh hưởng đáng kể đến thu nhập tính thuế theo biểu lũy tiến từng phần.

Tuy nhiên, nhiều trường hợp người nộp thuế hoặc bộ phận nhân sự vẫn nhầm lẫn về điều kiện người phụ thuộc, thời điểm đăng ký và cách tính thuế khi có nhiều người phụ thuộc cùng lúc.

Bài viết này, Gia đình HR sẽ hướng dẫn cách tính thuế kèm phân tích ví dụ cụ thể để người đọc dễ hiểu và dễ áp dụng.

1. Quy định hiện hành về người phụ thuộc và giảm trừ gia cảnh

Để tính đúng thuế thu nhập cá nhân, trước hết cần hiểu rõ các quy định nền tảng về mức giảm trừ gia cảnh và đối tượng được xác định là người phụ thuộc theo pháp luật thuế.

1.1. Mức giảm trừ gia cảnh đang áp dụng

Theo Nghị quyết 954/2020/UBTVQH14, mức giảm trừ gia cảnh hiện hành gồm hai phần riêng biệt:

Giảm trừ cho bản thân người nộp thuế: 11.000.000 đồng/tháng.

Giảm trừ cho mỗi người phụ thuộc: 4.400.000 đồng/tháng/người.

Các mức này đang được áp dụng thống nhất trên toàn quốc và chưa có văn bản thay thế tính đến hiện nay.

1.2. Đối tượng được xác định là người phụ thuộc

Việc xác định đúng người phụ thuộc giúp người nộp thuế tránh bị loại giảm trừ khi quyết toán. Theo quy định hiện hành, người phụ thuộc có thể thuộc các nhóm sau:

Con: bao gồm con đẻ, con nuôi hợp pháp, con ngoài giá thú, con riêng của vợ hoặc chồng.

Con dưới 18 tuổi được xem xét giảm trừ nếu đáp ứng điều kiện đăng ký.

Con từ 18 tuổi trở lên được tính giảm trừ nếu đang học đại học, cao đẳng, trung cấp, học nghề hoặc bị khuyết tật, không có khả năng lao động; đồng thời có thu nhập bình quân tháng không quá 1.000.000 đồng.

Vợ hoặc chồng: được tính nếu không có khả năng lao động hoặc ngoài độ tuổi lao động và có thu nhập bình quân tháng không quá 1.000.000 đồng.

Cha mẹ: bao gồm cha mẹ đẻ, cha mẹ vợ hoặc chồng, cha mẹ nuôi, cha dượng, mẹ kế; điều kiện về tuổi và thu nhập tương tự vợ, chồng.

Các cá nhân khác: anh, chị, em ruột; ông, bà; cô, dì, chú, bác, cậu; cháu ruột nếu người nộp thuế đang trực tiếp nuôi dưỡng và đáp ứng điều kiện về thu nhập.

Điểm cần lưu ý là với hầu hết các trường hợp, thu nhập bình quân tháng của người phụ thuộc không được vượt quá 1.000.000 đồng từ tất cả nguồn.

>>>>> Xem nhiều: Khóa học hành chính nhân sự tại Hà Nội

2. Điều kiện đăng ký và hồ sơ chứng minh người phụ thuộc

Bên cạnh việc xác định đúng đối tượng, hồ sơ và thủ tục đăng ký là yếu tố quyết định để khoản giảm trừ được cơ quan thuế chấp nhận.

2.1. Nguyên tắc đăng ký người phụ thuộc

Khi đăng ký giảm trừ, người nộp thuế cần tuân thủ một số nguyên tắc cơ bản:

Mỗi người phụ thuộc chỉ được tính giảm trừ cho một người nộp thuế tại cùng một thời điểm.

Người nộp thuế phải thực hiện đăng ký mã số thuế cho người phụ thuộc theo hướng dẫn của cơ quan thuế thông qua đơn vị chi trả thu nhập hoặc kênh đăng ký phù hợp.

Việc đăng ký trùng người phụ thuộc cho nhiều người hoặc không đăng ký mã số thuế đều có thể dẫn đến bị loại giảm trừ khi quyết toán.

2.2. Hồ sơ chứng minh theo từng nhóm đối tượng

Tùy từng loại người phụ thuộc, hồ sơ chứng minh có sự khác nhau:

Đối với con: giấy khai sinh; giấy tờ tùy thân; giấy xác nhận của nhà trường với con trên 18 tuổi đang học; giấy xác nhận khuyết tật nếu có.

Đối với vợ, chồng, cha mẹ: giấy tờ chứng minh quan hệ; giấy tờ chứng minh tình trạng lao động, thu nhập hoặc khả năng lao động; giấy tờ tùy thân.

Đối với người khác do trực tiếp nuôi dưỡng: giấy tờ chứng minh quan hệ; xác nhận về tình trạng thu nhập và nghĩa vụ nuôi dưỡng.

Hồ sơ này thường được nộp cho đơn vị chi trả thu nhập lưu giữ và xuất trình khi cơ quan thuế kiểm tra, thanh tra theo quy định.

3. Quy trình tính thuế khi có nhiều người phụ thuộc

Khi tính thuế thu nhập cá nhân khi có nhiều người phụ thuộc, để tránh nhầm lẫn, cần tách rõ ba khái niệm: thu nhập chịu thuế, thu nhập tính thuế và số thuế phải nộp.

3.1. Công thức và thứ tự tính

Bước 1: Xác định thu nhập chịu thuế

Thu nhập chịu thuế = Tổng thu nhập từ tiền lương, tiền công − Các khoản được miễn thuế.

Bước 2: Xác định thu nhập tính thuế

Thu nhập tính thuế = Thu nhập chịu thuế − Các khoản giảm trừ.

Các khoản giảm trừ thường gồm:

Giảm trừ gia cảnh: 11.000.000 đồng/tháng + 4.400.000 đồng/tháng × số người phụ thuộc.

Bảo hiểm bắt buộc người lao động đóng (BHXH, BHYT, BHTN) theo mức đóng.

Khoản đóng góp từ thiện, nhân đạo, khuyến học nếu đáp ứng điều kiện chứng từ.

Bước 3: Tính số thuế phải nộp theo biểu lũy tiến từng phần

Thuế TNCN được tính theo biểu lũy tiến từng phần, không phải lấy toàn bộ thu nhập tính thuế nhân một thuế suất duy nhất.

3.2. Một số khoản miễn thuế thường gặp

Tùy tình huống và quy chế doanh nghiệp, có thể gặp:

Tiền ăn giữa ca, ăn trưa trong mức quy định.

Khoản khoán chi điện thoại, công tác phí nếu đáp ứng điều kiện chi trả theo quy chế và chứng từ.

Phần tiền lương làm thêm giờ trả cao hơn so với lương giờ hành chính theo quy định.

Một số phụ cấp, trợ cấp đáp ứng điều kiện được miễn.

Khi hướng dẫn nội bộ, nên kèm quy chế chi trả và căn cứ hồ sơ để tránh nhầm giữa khoản miễn thuế và khoản tính thuế.

3.3. Biểu thuế lũy tiến từng phần theo tháng (7 bậc)

Bậc 1: đến 5 triệu đồng: 5%

Bậc 2: trên 5 đến 10 triệu đồng: 10%

Bậc 3: trên 10 đến 18 triệu đồng: 15%

Bậc 4: trên 18 đến 32 triệu đồng: 20%

Bậc 5: trên 32 đến 52 triệu đồng: 25%

Bậc 6: trên 52 đến 80 triệu đồng: 30%

Bậc 7: trên 80 triệu đồng: 35%

>>>>> Xem thêm:

Sai Sót Khi Chấm Dứt Hợp Đồng Lao Động Doanh Nghiệp Hay Mắc

Checklist Công Việc Hành Chính Hằng Ngày – Tuần – Tháng

Thư Mời Nhận Việc (Offer Letter) Là Gì ? Mẫu Chuẩn HR Mới Nhất

4. Phân tích ví dụ tính thuế khi có nhiều người phụ thuộc

Để làm rõ cách áp dụng quy định vào thực tế, phần này tổng hợp các tình huống thường gặp và phân tích chi tiết từng bước tính thuế.

4.1. Trường hợp: Nuôi vợ không đi làm và 2 con nhỏ

Anh Nguyễn Văn A có thu nhập tháng 12/2025 là 45.000.000 đồng, gồm:

Lương và phụ cấp: 40.000.000 đồng

Ăn trưa: 730.000 đồng

Điện thoại khoán chi theo quy chế: 500.000 đồng

Thưởng: 3.770.000 đồng

Người phụ thuộc: vợ không có thu nhập và 2 con dưới 18 tuổi.

Anh A đăng ký giảm trừ cho 3 người phụ thuộc.

Mức đóng bảo hiểm bắt buộc: đóng trên lương 15.000.000 đồng.

Bước 1: Thu nhập chịu thuế

Tổng thu nhập: 45.000.000

Khoản miễn thuế:

Ăn trưa: 730.000

Điện thoại khoán chi theo quy chế: 500.000

Thu nhập chịu thuế = 45.000.000 − 730.000 − 500.000 = 43.770.000 đồng

Bước 2: Các khoản giảm trừ

Giảm trừ bản thân: 11.000.000

Giảm trừ người phụ thuộc: 4.400.000 × 3 = 13.200.000

Bảo hiểm bắt buộc (10,5% trên 15.000.000): 15.000.000 × 10,5% = 1.575.000

Tổng giảm trừ = 11.000.000 + 13.200.000 + 1.575.000 = 25.775.000 đồng

Bước 3: Thu nhập tính thuế

Thu nhập tính thuế = 43.770.000 − 25.775.000 = 17.995.000 đồng

Bước 4: Tính thuế theo biểu lũy tiến

Thu nhập tính thuế 17.995.000 thuộc bậc 3:

5.000.000 × 5% = 250.000

5.000.000 × 10% = 500.000

(17.995.000 − 10.000.000) × 15% = 1.199.250

Thuế TNCN phải nộp = 250.000 + 500.000 + 1.199.250 = 1.949.250 đồng

Ghi chú: nếu không đăng ký vợ là người phụ thuộc, thu nhập tính thuế tăng thêm 4.400.000 đồng và số thuế phải nộp sẽ tăng tương ứng theo bậc thuế.

4.2. Trường hợp: Nuôi con học đại học, mẹ già và em trai khuyết tật

Chị Trần Thị B có thu nhập chịu thuế tháng 12/2025 (sau miễn thuế) là 85.000.000 đồng.

Chị B đóng bảo hiểm bắt buộc theo quy định và bị giới hạn bởi mức trần.

Người phụ thuộc dự kiến:

01 con 20 tuổi học đại học, không thu nhập

Bố 70 tuổi có lương hưu 2.000.000 đồng/tháng

Mẹ 65 tuổi không lương hưu

Em trai 30 tuổi khuyết tật nặng, không thu nhập

Bước 1: Xác định người phụ thuộc hợp lệ

Con 20 tuổi học đại học, không thu nhập: hợp lệ

Mẹ 65 tuổi, không thu nhập: hợp lệ

Em trai khuyết tật, không thu nhập: hợp lệ

Bố có lương hưu 2.000.000 đồng/tháng: không hợp lệ do vượt 1.000.000 đồng/tháng

Chị B được tính giảm trừ cho 3 người phụ thuộc.

Bước 2: Tính các khoản giảm trừ

Giảm trừ bản thân: 11.000.000

Giảm trừ người phụ thuộc: 4.400.000 × 3 = 13.200.000

Bảo hiểm bắt buộc:

BHXH và BHYT tính trên trần: 20 × lương cơ sở 2.340.000 = 46.800.000

BHXH + BHYT = 46.800.000 × 9,5% = 4.446.000

BHTN: tính theo tiền lương làm căn cứ đóng BHTN nhưng không vượt trần theo quy định. Trường hợp giả định tiền lương làm căn cứ đóng là 85.000.000 và không vượt trần BHTN tại thời điểm đó, thì:

BHTN = 85.000.000 × 1% = 850.000

Tổng bảo hiểm = 4.446.000 + 850.000 = 5.296.000

Tổng giảm trừ = 11.000.000 + 13.200.000 + 5.296.000 = 29.496.000 đồng

Bước 3: Thu nhập tính thuế

Thu nhập tính thuế = 85.000.000 − 29.496.000 = 55.504.000 đồng

Bước 4: Tính thuế theo phương pháp rút gọn

55.504.000 thuộc bậc 6 (trên 52 đến 80 triệu):

Thuế phải nộp = 55.504.000 × 30% − 5.850.000 = 10.801.200 đồng

Ghi chú: nếu kê khai sai bố là người phụ thuộc, khi quyết toán sẽ bị loại khoản giảm trừ và truy thu phần thuế chênh lệch kèm tiền chậm nộp theo quy định.

5. Phân bổ người phụ thuộc khi cả hai vợ chồng đều có thu nhập

Khi vợ chồng đều đi làm và có con chung, việc phân bổ người phụ thuộc nên dựa trên nguyên tắc:

Ưu tiên đăng ký người phụ thuộc cho người có thu nhập cao hơn để tối ưu giảm thuế theo bậc thuế biên.

Ví dụ:

Chồng thu nhập chịu thuế 40 triệu

Vợ thu nhập chịu thuế 15 triệu

2 con là người phụ thuộc

Nếu vợ đăng ký cả 2 con, phần giảm trừ có thể vượt thu nhập tính thuế của vợ và không phát huy hết hiệu quả. Trong khi đó, nếu chồng đăng ký, mỗi người phụ thuộc giúp giảm thu nhập tính thuế tại bậc thuế cao hơn, làm giảm thuế phải nộp rõ hơn.

Trường hợp thu nhập hai bên gần nhau, việc chia đều người phụ thuộc thường không chênh lệch nhiều về tổng thuế của gia đình.

6. Những sai sót thường gặp và lưu ý khi kê khai người phụ thuộc

Người phụ thuộc chưa có mã số thuế

Cách xử lý: kiểm tra lại việc đăng ký qua bộ phận nhân sự hoặc tra cứu theo hướng dẫn cơ quan thuế để đảm bảo đã phát sinh mã số thuế.

Đăng ký muộn với người phụ thuộc không phải con

Thực tế cơ quan thuế thường căn cứ thời điểm đăng ký và hồ sơ phát sinh nghĩa vụ nuôi dưỡng. Một số trường hợp có thể được xem xét hồi tố nếu hồ sơ đầy đủ và phù hợp, nhưng không nên để muộn.

Cách xử lý: phát sinh nghĩa vụ nuôi dưỡng thì thực hiện đăng ký sớm.

Hiểu sai điều kiện thu nhập không quá 1.000.000 đồng/tháng

Cách xử lý: rà soát toàn bộ nguồn thu nhập của người phụ thuộc như lương hưu, cho thuê tài sản, lãi tiết kiệm, trợ cấp… trước khi kê khai.

Thất lạc hồ sơ chứng minh

Cách xử lý: lưu hồ sơ bản giấy và bản scan, chủ động lưu theo từng năm để xuất trình khi cơ quan thuế kiểm tra theo thời hạn quy định.

Việc tính thuế khi có nhiều người phụ thuộc đòi hỏi người nộp thuế và bộ phận nhân sự phải nắm chắc quy định về giảm trừ gia cảnh, điều kiện người phụ thuộc và quy trình tính thuế theo biểu lũy tiến.

Khi xác định đúng đối tượng, đăng ký kịp thời và phân bổ hợp lý người phụ thuộc, người nộp thuế có thể giảm đáng kể số thuế phải nộp mà vẫn tuân thủ đúng pháp luật. Đây cũng là cách giúp hạn chế rủi ro khi quyết toán và thanh tra thuế trong những năm tiếp theo.

>>> Bài viết tham khảo:

Học Hành Chính Nhân Sự Cho Người Mới Bắt Đầu – Lộ Trình Chi Tiết

Học Hành Chính Nhân Sự Tại Hà Nội Ở Đâu Tốt Nhất

Khóa Học Nhân Sự Online Miễn Phí - Nâng Cao Nghiệp Vụ Cùng Chuyên Gia

Hy vọng bài viết về Cách Tính Thuế Khi Có Nhiều Người Phụ Thuộc sẽ hữu ích với bạn đọc của Gia đình HR nhé